在资本市场,没有哪类资产、哪个策略能一注独赢。短期走向难以预测,但并不乏可以提升长期胜率的“难而正确”的方法。

自去年以来,哑铃策略无疑成为过去1年最有效的配置策略之一。

据中国证券报报道,多家公募基金公司二季度投资策略配置依然继续沿用相对均衡的哑铃型策略,即高股息叠加科技成长的配置。

以上仅作为示例,不构成具体投资建议

今年以来多重风险因素交织,市场不确定增加,这种通过“哑铃策略”来反脆弱,在降低总体投资风险的同时力争收益最大化的资产配置方式被更多投资者所选择。

这种策略为何受追捧?普通人如何借鉴?

哑铃策略有效吗?看看历史复盘

哑铃策略背后核心原因是,经济和盈利下降虽然偏弱,但市场整体估值偏低,很多行业受宏观经济的影响减小,自下而上地基于估值和逻辑演绎出很多机会。

历史上2012年、2014年和2019年都是类哑铃策略:

2012年:一端是稳增长,另一端是创业板

2012年,市场整体处在熊市后期,板块上较为活跃的机会是两类。一类是稳增长相关的地产、银行,产生超额收益的时间主要集中在201年Q1和2012年12月。另一类是创业板相关的成长,超额收益主要集中在2012年Q2-Q3。

2014年:一端是低估值修复、一带一路,另一端是移动互联网

2014年虽然是2013-2015年牛市中的一年,但如果看板块表现,并不是全年一直偏TMT。低估值在2014年下半年也有非常强的表现,这里面最强的代表是一带一路相关的建筑。成长中更依赖移动互联网的传媒全年偏弱,而更依赖并购重组的计算机和国防军工更强。

2019年:一端是白酒,另一端是5G、半导体

2019年最强的板块是白酒和半导体,虽然本质上都是成长,但投资者配置的原因还是有很大不同的。2019年大部分时候,投资者买入白酒,是基于稳定的高ROE,配置的主要原因是基于确定性和稳定性,而不是进攻。与此同时从年初开始,各类成长类热点不断出现,如2019年Q1的5G,2019年Q2-Q4的半导体,2019年Q4的新能源。

但哑铃策略并不能一直奏效。信达证券通过测算发现,哑铃策略有三种结局:哑铃两端业绩均变得更强,类似2019年,随后哑铃的两端(白酒和半导体)在2020年业绩都变得更强,市场进入业绩驱动的牛市。(2)哑铃两端只有一端持续兑现业绩,类似2013年,成长股走牛,稳增长类板块逐渐走弱,市场进入结构性牛市。(3)哑铃两端都没有持续兑现业绩,类似2014年,此时股市能否继续上涨,主要依赖增量资金的驱动。

以上内容参考:《信达证券:哑铃策略可能的结局——策略周观点》

今年以来为什么哑铃策略这么火?

红利时代已来?

2023年以来,一端是中特估、红利资产,另一端是TMT的哑铃策略持续占优。

这其中,红利资产更是成为策略的重点,不仅提供了防御属性,还因高股息品种受到市场的关注,成为了市场一时的“避风港”。资金不断涌入红利,甚至有研究观点认为,我们已身处红利的时代:

其一,国内宏观环境,在低利率+“资产荒”环境下,高分红的资产的价值被推升;

其二,国内政策环境,央国企的历史使命赋予其估值重估价值,改革进一步带来分红率的提升;

其三,海外宏观环境,美债利率仍处于过去20年相对较高水平,这对长久期资产不太友好,特别是新兴市场,而短久期资产比长久期资产更有确定性,其中红利资产的短期现金流最为确定;

其四,全球地缘政治问题频发,投资者需要更高国别风险溢价补偿,这将压缩外需敞口较大的资产的估值空间。

资本市场素有“弱市股息率,牛市市梦率”的说法,其中所说的“股息率”,便是红利策略的核心选股指标之一,红利资产首先是高股息资产。海通证券通过研究发现,红利策略的超额收益与市场行情是负相关的。也就是说,在大行情不好的情况下,红利策略却能跑出超额收益。也就是说市场行情越弱,红利策略的防御属性就越明显。

红利资产中短期择时依赖美债利率、自身拥挤度、短期风险偏好三个指标。从拥挤度来看,红利资产情绪经前期回调后已接近配置区间,而A股高斜率反弹后,短期风险偏好或将回落,红利资产或具备较高安全边际。

更长期点看,在当前低利率和“资产荒”背景下,红利主线仍有望反复演绎。

普通人如何借鉴?

资产配置新思路

不过,每个投资者的风险承受能力、投资目标和投资期限都不尽相同,对于不同的投资者而言,应该根据自己的个人情况因地制宜的设置投资组合,动态调整投资策略,以确保投资活动符合个人的长期规划和短期需求。

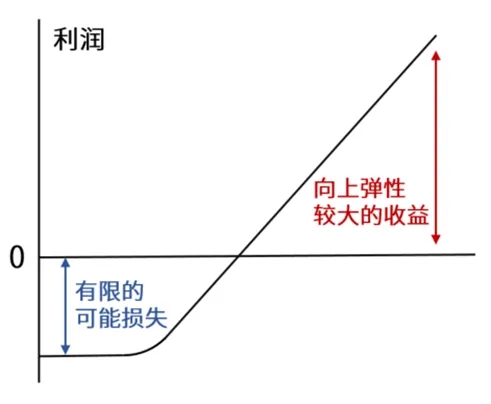

相比于具体的资产配置,我们更应该学习的是哑铃策略中的“胜率思维”,用高仓位配置确定性较高的低风险标的,同时以低仓位投资高弹性、高赔率标的。最极端的结果是,高风险的10%大部分面临亏损,但一旦选对,向上的空间却是较大的。即是用可预期的亏损去博取高弹性,来达成中等回报的目标,利用不对称性来提高投资的反脆弱性。

从配置思路上,我们可以借鉴的是:

第一,股债均衡配置,这可能是投资者最为熟知的将组合按照资产类别进行配置的方法之一。由于股债跷跷板的存在,债券基金作为资产配置中的“压舱石”,在和权益类产品的搭配下,可以平衡股市带来的震荡,既提高了账户的稳定性,又能在风险可控的前提下增厚收益。在具体品种上可以参考:

常见的波动风险相对较小的品种包括货币基金、同业存单基金、短债基金;

常见的高波动、高弹性品种包括中小盘风格宽基指数基金、部分热门赛道的股票型基金。

第二,差异化的市场风格配置。A股具有风格轮动切换的特点,如果押注单一风格,则非常有可能踏空行情。通常市场风格可以分为成长型、价值型、周期型等,每种风格在不同的经济周期和市场环境下表现各异,可以根据不同资产的风格类型进行搭配,比如大盘基金+中小盘基金,红利/周期资产与成长资产的多元配置等,力求稳中取胜。

第三,跨市场/多资产配置。比如在家庭资产配置中加入投资于海外市场的QDII基金,捕捉不同地域的市场行情;

其次,股债资产与黄金、豆粕等商品类资产的多元搭配,能在一定程度上降低单一市场的波动风险,提高投资组合的整体稳定性和收益潜力。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。