“淘系”品牌、“抖系”品牌后,一批“量贩系”品牌在这轮渠道变化中崭露头角。

2024年1月,盐津铺子、甘源食品和劲仔食品陆续公布了2023年业绩预告。预告中显示,盐津铺子归母净利润从2021年的1.5亿元涨到5亿元,甘源食品和劲仔食品也分别从1.53亿元、0.85亿元涨至2.95亿元、2亿元。而其中增长最为亮眼的,便是它们在零食量贩渠道的表现。

数据显示,目前在零食量贩渠道,盐津铺子销售规模已经超10亿元;甘源食品单月月销接近4000万元(2);劲仔食品2023年上半年也卖了6000万元,同比增长300%(3)。

除了这些零食行业的头部上市公司,一些知名度较低的品牌,也因零食量贩渠道的发展得到了相应的增长。饮料品牌依能,2023年对多家零食量贩系统的单月发货额超百万,乳酸菌品牌吾尚在赵一鸣单一SKU的月销量也可达500万瓶(5)。

渠道与品牌的互相成就,并非新规律。

三只松鼠、良品铺子曾借着电商渠道,通过广告投放打开电商流量入口,成了高端零食的代表;*日记通过小红书种草快速建立起“大牌平替”的品牌心智;王小卤、空刻等品牌,在抖音电商“黄金元年”2021年,通过打爆核心单品、内容种草等方式,成了其所在品类中的专家品牌。而在这次零食量贩店引领的渠道变革中,盐津铺子、甘源食品、劲仔食品等品牌正在成为“量贩系”的代表。

销售破10亿元,TA们正在零食渠道崛起

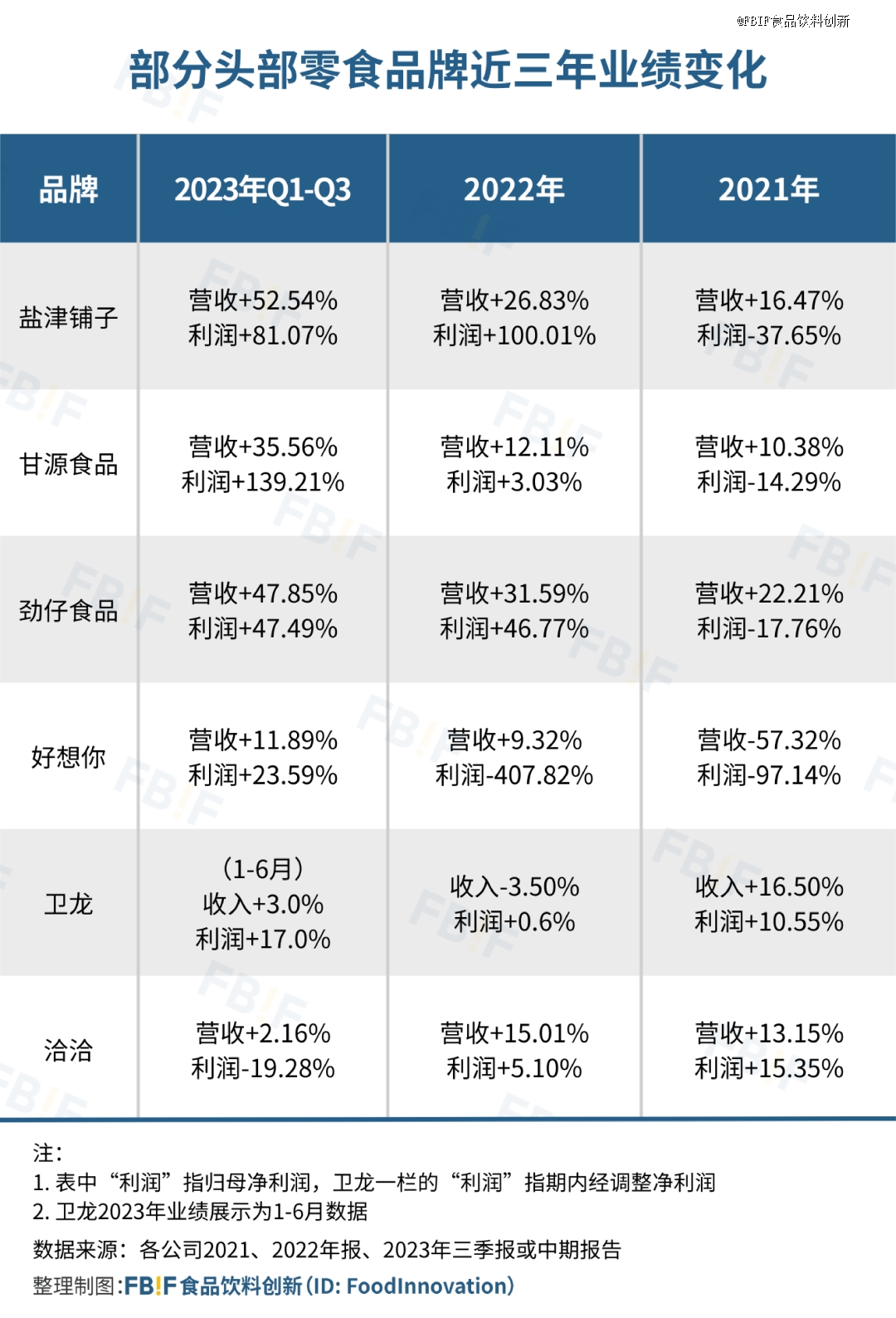

我们先来看几家品牌近三年的业绩变化。

2023年Q1-Q3,盐津铺子、甘源食品和劲仔食品在营收上分别同比增长了52.54%、35.56%和47.85%。三家利润增长更加显著。盐津铺子归母净利润增长81.07%;甘源大幅增长139.21%。劲仔归母净利润则增长47.49%,且三个季度内累积营收和净利润均超2022全年总额。

这延续了它们2022年的增长态势。据三家企业2022年年报,盐津铺子、甘源和劲仔在营收上分别增长26.83%、12.11%和31.59%;归母净利润分别增长100.01%、3.03%和46.77%。

然而就在2021年,这三家企业还面临着增收不增盈的问题。2021年年报显示,盐津铺子、甘源、劲仔归母净利润分别减少37.65%、14.29%和17.76%。

而开始布局零食量贩渠道的2022年,成为这三家企业扭转局势的关键节点。

盐津铺子2022年年报显示,零食很忙以2.1亿元的销售额贡献成为盐津铺子*大客户,这一销售额占整体营收的7.31%,几乎是后四大客户之和。

甘源也在2022年年报中披露,新增的某零食量贩系统客户成为该年第三大客户,贡献了3039.75万元的销售额,占2.10%。

劲仔该年年报也显示,其“直营及其他”模式的销售额同比增长71.38%,主要是零食专营渠道等营收增长所致。

到了2023年,品牌在零食量贩渠道的业绩还在持续爬坡。

2023上半年,盐津铺子在包括零食量贩在内的“零食连锁渠道”方面收入占比达到17%,同比增长超200%。截至2024年1月,盐津铺子在整个零食量贩渠道销售体量已超10亿元,并仍保持着60%-80%的渠道内增速(1)。

再看甘源食品。2023年9月,甘源在零食量贩渠道月销售额爬坡到4000万元,相较于2022年8月的500万元翻了8倍;2023年全年有望破3亿元。

劲仔食品同样增速惊人。2023年一季度,劲仔在零食量贩渠道营收超2100万元,同比增长超400%;2023年上半年则超过6000万元,同比增长300%(3)。

*批吃到“螃蟹”的企业验证零食量贩渠道可行的同时,新一波品牌也开始加速布局。

好想你将零食量贩渠道作为发展线下增量渠道的突破点,尤其是要借助该渠道发展第二增长曲线——大单品“红小派”。2023年11月,好想你已进驻零食很忙、赵一鸣、零食有鸣、戴永红、“万辰系”等众多零食量贩渠道,覆盖终端网点超1万家。

跟随者卫龙,也因此得到一定的增长。2023年初,卫龙加大了对零食量贩渠道的投入。2023年后半年,卫龙连续3个月通过自愿性公告展示其在零食量贩渠道的成绩。公告显示,8、9两月,卫龙在该渠道先后卖出37.18万箱、43.37万箱产品且覆盖全品类,销量分别环比增长了38.1%、16.7%。10月则卖出42.02万箱,环比略降3.1%。卫龙目标2023年在零食渠道实现收入3亿元,中长期零食渠道贡献公司收入的10%-20%。

洽洽也在加大与零食量贩渠道合作力度后,实现渠道月销环比持续爬坡。零食量贩渠道内月销由年初的200-300万元,逐步提升至同年9月的2500万以上,2024全年有望达到3亿元。

值得注意的是,近期不少定位相对高端、原本主打线上渠道的“网红”品牌也在涌入零食量贩渠道。

2024年1月,实施“高端性价比”战略近一年的三只松鼠,向媒体确认进驻零食很忙、赵一鸣全国门店,预计覆盖七八千家;进驻的产品包括4款坚果产品,分别为夏威夷果、碧根果、开心果和巴旦木,后续还将逐步扩大品类,也将进驻更多零食量贩店,还可能进行渠道*。

FBIF在走访一扫光零食上海宝山日月光店时,也看到王小卤的虎皮凤爪、满小饱的肥汁米线等品牌明星产品陈列在货架上。而且,这些产品大多陈列在面向商场行人的位置。可以看出,它们承担一定的引流作用。

除了自身以产品的形式进入量贩店外,也有零食品牌对零食量贩渠道摩拳擦掌、跃跃欲试。

2022年11月,盼盼开出零食连锁品牌“零零嘴”首店,并将该渠道品牌作为集团的第二增长曲线,计划到2024年底开出1000家店。同年12月,良品铺子紧接着推出“零食顽家”,计划2023年内开出500家店(11)。除此之外,好想你和盐津铺子通过投资零食量贩头部企业零食很忙,也进入了零食量贩渠道的赛道。

四步走,TA们进入“量贩系”

品牌是如何拓展零食量贩渠道的?

FBIF梳理发现,合作广度上,品牌合作的零食量贩渠道数量持续增加;合作深度上,品牌也通过增加合作SKU和品类数量、产品定制等方式,持续提高自身对渠道的渗透度,并与头部零食量贩系统形成了较强的绑定关系。

具体来看,举措大致可分为以下四步。

1、加速布局,合作众多零食量贩系统

FBIF统计各品牌现有的主要渠道,以及它们目前入驻的零食量贩渠道发现,品牌正在将零食量贩渠道作为其渠道体系的重要构成。

在盐津铺子、甘源食品、劲仔、好想你等多家企业近两年年报中,它们对现有主要渠道或销售模式的表述,相较于2022年以前,都增加了零食量贩渠道,或是语义上包含该渠道在内的相关概念。足见品牌对这类渠道的重视。

除此之外,报告中其他部分也多次提到零食量贩渠道相关概念。以2023年半年报为例,盐津铺子、甘源、劲仔和好想你的报告中分别出现了6次、3次、4次、6次这类词汇。值得注意的是,甘源和劲仔的报告里,这类词汇都出现在其对在业绩增长的解释中。

在众多零食量贩系统中,头部零食量贩系统,是几乎所有品牌都会争取的腹地,包括零食很忙、零食有鸣、赵一鸣等门店数量位居前列的企业。

但品牌并没有锁定于这几家头部企业,而是持续增加合作的渠道数量。以劲仔食品为例,2023年Q1、Q2到Q3,其合作的零食量贩渠道从40余家、70余家增至100多家(3)(12)。2023年全年目标则是对门店在500家以上的零食量贩系统实现全覆盖(2)。

在拓展速度上,一些主打性价比、知名度较低的品牌并不输头部品牌。比如锚定乳酸菌品类的吾尚食品,推出“吾尚爱上零食屋”计划后,截至2023年10月也覆盖了40多家零食量贩系统。2024年1月,吾尚乳酸菌这一SKU在赵一鸣系统月销量超过500万瓶(4)。而据FBIF在一扫光零食的上海宝山日月光店所见,该款产品100ml*4瓶的组合装售价低至3.9元。

部分新锐品牌在入驻零食量贩渠道的过程中,合作模式有别于传统的零供关系,比如依能的“裸价直营”模式。

“裸价直营”是指无费用、现款现结的方式。依能的产品主打高性价比,以其在零食渠道跑通的畅销产品小青柠汁为例,该款产品在FBIF走访门店的定价为3.8元,也低于市面上大部分小青柠汁产品的价格。但通过裸价直营,其毛利率仍能达到20%-30%(5)。

2022年7月开始布局,截至2023年10月,依能通过“裸价直营”覆盖了100多家零食量贩系统。其中除了零食很忙、老婆大人等头部品牌,也有蓉一品这类区域品牌。多个零食集合店系统单月发货额超百万,其中零食有鸣1-7月发货额超1500万元。

2、持续放量,提高零食量贩渠道渗透度

FBIF梳理各品牌的产品矩阵发现,入驻零食渠道的品牌大多不走单一SKU或大单品路线,而是覆盖多个细分品类。

事实上,原本品类相对单一的甘源、劲仔,近两年都在发力品类和SKU扩容。2022年开始,甘源就在调味坚果的基础上,扩充了烘焙、膨化类产品,其中就包括一些与零食量贩渠道更适配的产品,如散称薯片、散称鹌鹑蛋等。此前主打小鱼干的劲仔,近年来也在积极发展鹌鹑蛋、豆干、魔芋等产品。

而这便成为他们的先天优势。品牌多细分品类、多SKU与零食量贩渠道的需求天然适配,因此能够获得更多的品牌露出和更高的销售占比。

在此方面,盐津铺子是相对强势的品牌。盐津铺子横跨辣卤、深海零食、烘焙、薯片、蒟蒻、果干等细分品类。以零食很忙为例,盐津铺子与其合作的SKU数量超过50个。而且盐津铺子在零食很忙各品类中占比也不小。中泰证券2023年6月的一份研报显示,零食很忙辣卤品类的150个SKU中,盐津铺子占了12个;散称薯片的4个SKU中,盐津铺子占了2个。

得益于这一点,盐津铺子对零食量贩渠道的渗透更强。体现在销售上,则是在渠道里获得了更大的占比。据了解,盐津铺子已经成为零食很忙*大供应商,销售额占零食很忙整体的5%左右。

3、梳理产品线,为渠道提供定制化服务

除了品类宽度外,入驻零食量贩渠道的品牌,包装大多以中小规格为主,其中不乏散称产品。

在一扫光上海宝山日月光店也可以看出,许多品牌都在其产品矩阵中,选择了较小规格的产品铺到零食量贩渠道。

这在价格带更高的品牌中尤为明显。比如,王小卤就会将68g装的虎皮凤爪,而非在其他渠道中更常见的210g装或105g装铺到零食量贩店。相较于淘宝旗舰店里30元以上的210g装和20元左右的105g装,68g装的王小卤虎皮凤爪在该门店定价9.9元。这样一来,其标签价在货架上也不会显得突兀。而且,9.9元的价格,也划算于同规格产品在淘宝旗舰店的实付价——经过折算,旗舰店里每袋的平均实付价至少是11元。

事实上,不少品牌会针对零食渠道特征做出定制化服务,包括产品储备、包装定制、独立价格体系等。甘源、洽洽等企业还设立了拓展零食量贩渠道的相关部门。

在此方面,甘源食品是先行者之一。2022年下半年,刚开始入驻零食量贩渠道的甘源,将销售团队拆分为八大事业部,其中的“零食直营部”就负责运营零食专营渠道。他们针对零食渠道进行产品线梳理,储备了50余个SKU以适配这类渠道。

定制包装也已经成为品牌入驻零食渠道的共识。卫龙、洽洽都为进入零食渠道的产品定制了包装规格,与传统经销渠道进行区隔,卫龙还推出了独立的价格体系。

这样可以弱化与其他渠道的价格体系冲突。据了解,品牌会通过调整包装规格来适应渠道的价格要求;如果品牌本身价格体系很稳定,则会通过子品牌入驻。

4、投资头部零食量贩系统,以渠道效率反哺品牌

零食量贩渠道的快速成长期,品牌以各种方式寻求更多品牌露出和更高效的销量转化。值得注意的是,在这一轮零食量贩驱动的渠道变革中,品牌也希望与渠道合作共赢。

早在2023年2月,良品铺子就在赵一鸣零食的A轮融资中跟投4500万元。虽然同年10月就将股权出售,但这期间赵一鸣零食高速发展,良品铺子以1.05亿元的价格出售股份,直接获利约6000万元。

同年5月,新希望草根知本投资零食有鸣。据报道,草根知本旗下的新乳业、徽记零食都可为零食有鸣提供产品,而鲜生活物流则能够为零食有鸣的全国性扩张提供支持。

2023年12月,盐津铺子和好想你共同投资零食很忙,分别出资3.5亿、7亿元,用于发展零食很忙的供应链仓储建设、商品升级、数字化发展、市场开发和品牌建设等方面。彼时,经过与赵一鸣零食合并的“零食很忙集团”,全国门店数量已超6500家。此轮融资,据零食很忙集团董事长晏周表示,将帮助零食很忙由规模驱动降本、过渡到由供应链和门店效率驱动(19)。

通过推动零食很忙发展,盐津铺子和好想你试图进一步反哺品牌自身。盐津铺子董事长张学武就曾表示,此次参股“在助力渠道继续高速发展的同时,也将迅速提升两家公司产品的市场占有率”。更何况,彼时盐津铺子已经与零食很忙形成较强的绑定关系。

从“淘系”“抖系”到“量贩系”,渠道托起品牌

品牌借助新兴渠道崛起或逆袭,这样的故事并不陌生。零食渠道之于“量贩系品牌”,就像淘宝之于三只松鼠、良品铺子等“淘系品牌”,抖音之于王小卤、空刻等“抖系品牌”。

“淘系品牌”三只松鼠曾经的“增长神话”是*的例证之一。电商尚未爆发的2012年,章燎原就瞄准电商的发展机遇,将三只松鼠定位“通过互联网渠道,为消费者提供健康优质的休闲食品”。凭借数据分析,三只松鼠圈定目标用户人群并精确其画像,以此进行营销和产品研发;再通过第三方代工生产,快速反应用户需求。

在品牌营销上,考虑到线上消费者多为年轻用户,三只松鼠将品牌人格化为卡通形象“松鼠小美””“松鼠小酷”和“松鼠小贱”。他们也进行了广告投放、社交媒体宣传和影视剧植入等,大范围地建立起品牌心智。2012到2019年,三只松鼠蝉联7年“双十一”零食类销量冠军,并在2019年成为首家年成交额破百亿的休闲零食企业。

除了食品行业,不少消费品牌的发展也与渠道息息相关。

*日记、花西子都是典型。2018年,洞察到小红书种草潜力的*日记,凭借大量KOL和中腰部博主的种草笔记蓄起内容流量,再溢出到电商渠道,带动销量快速增长。花西子则是选择与头部主播李佳琦的直播间绑定。2020年,花西子在李佳琦直播间共出现71次,平均每个月合作5.9次;该年“618”期间,花西子以2.35亿GMV登顶国货美妆榜首。

类似的故事也曾发生在“淘系品牌”韩都衣舍、七格格、小熊电器,“抖系品牌”参半、翼眠、诗裴丝等品牌身上。

但渠道红利有结束的一天。一些获得阶段性成长的品牌,来到新的周期时,却发现道阻且长。

不过,也有成功穿越周期的品牌。近期预告2023年盈利增长54.97%-70.47%的三只松鼠就显示出其突破。三只松鼠2019年后便连续三年营收下滑,直到2023年调整策略为“高端性价比”并转战抖音后,三只松鼠才在业绩上扭转局势。在抖音,三只松鼠成功通过中小达人带货和KOC分销打造出夏威夷果这一性价比爆品,并在2023年5月起的半年内实现了500%的增长。

而在新一轮渠道变革中,品牌成为“量贩系”之后,要如何加强穿越周期的能力,或许是接下来需要考虑的问题。

肖超,《零食是理解折扣化演进的一个缩影》,2024年1月3日,窄播

郭梦婕,《零食量贩引领渠道革命,物美价廉的时代产物》,2023年1月13日,太平洋证券

劲仔食品,《投资者调研接待记录表》,2023年8月10日

中华网生活,《吾尚食品积极拥抱量贩零食,实现品销双爆发》,2024年1月17日

食品板,《“C位出圈”,依能闪耀量贩零食产业大会》,2023年10月9日

盐津铺子,《投资者关系活动记录表》,2023年8月16日

劲仔食品,《投资者调研接待记录表》,2023年5月6日

好想你,《投资者关系活动记录表》,2023年11月8日

曾庆怡,《三只松鼠进军量贩赛道:4款坚果产品已进驻“零食很忙”等品牌门店》,2024年1月29日,上证报中国证券网

千寻,《盼盼食品旗下零食连锁店品牌「零零嘴」*直营店落地泉州》,2022年11月23日,首店早知道

良品铺子,《投资者关系活动记录表》,2023年11月17日

劲仔食品,《投资者调研接待记录表》,2023年10月24日

食品板,《零食搭档,就选吾尚,吾尚乳酸菌开启量贩零食跨界合作新典范!》,2023年10月11日

刘略天,杨苑,《产品为矛渠道为盾,改革深化开启发展加速度》,2023年5月19日,华安证券

郑雅,《头部品牌因它降价,小工厂靠它起死回生!零食折扣店大鲶鱼游向哪里去?》,2024年1月10日,亿邦动力

陈晴,舒冬妮,《良品铺子拟出售赵一鸣零食3%股权:标的估值35亿元,投资半年收益率超100%》,2023年10月17日,每日经济新闻

韩建文,《新希望领投“零食量贩黑马”助力零食有鸣5年布局万店》,2023年5月11日,封面新闻

向婉,《重磅!零食很忙集团获好想你、盐津铺子控股共同投资10.5亿元》,2023年12月18日,红网时刻

李振兴,《零食很忙集团获10.5亿元融资》,2023年12月19日,中华网财经

未来智库,《三只松鼠深度解析:乘风起势的互联网*零食品牌》,2020年7月3日

于斌,《三只松鼠:成也流量,败也流量》,2021年11月12日,于见专栏

龚小乐,《线上优势显著,数字化供应链赋能未来》,2019年7月28日,中泰证券

廿四,《专访王小卤:四年了,为啥还在做凤爪?》,2023年7月25日,剁椒Spicy

郭瑞灵,《3年成头部玩家、成功出海日本,花西子究竟靠什么崛起?》,2021年4月7日,深响

姚兰,《抖音意外“救”了三只松鼠》,2024年1月16日,虎嗅商业消费组

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。